赤羽でカードローンやキャッシングなどの借金がある方は減額できる可能性があります。

- 親の借金が発覚…どうすればいい?放置NGの理由と冷静な対処法

- リボ払いが減らないのはなぜ?残高が増え続ける仕組みと抜け出す方法

- 借金の総額がヤバすぎて返せない…もうどうしたらいいの?限界を感じるあなたへ

- 毎月ギリギリ…「何から始めればいいか分からない」あなたへ

- 2社以上から借りていると結構ヤバイです。そんな方が返済から脱出できる手続きとは?

2社以上の会社でカードローンとキャッシングによって借りている多重債務の状態です。どうすればいい?

いくつもの会社からカードローンとキャッシングで借金をしているというケースは、赤羽でも一般的な多重債務にあたります。

返済先が複数に分かれると、支払い状況が煩雑になるうえに、利息が大きくなっていく危険性があります。

そのまま放置してしまうと、遅延や催告、悪化が進むと差し押さえといった結果になりかねません。早期の対処が大切です。

はじめに理解しておくべきなのは、多重債務は決して珍しい問題ではないということです。

データから見ても、消費者金融やキャッシングを複数社から借金し、返済に苦しむ方は赤羽においても珍しくありません。

それゆえに、法的に認められた対処法が用意されています。

まずは、複数の借入先に対して「毎月いくら支払っているのか」「金利による支払いはどれだけか」を整理しましょう。

自分では難しい場合は、無料の借金相談などを利用すれば対応してもらえます。

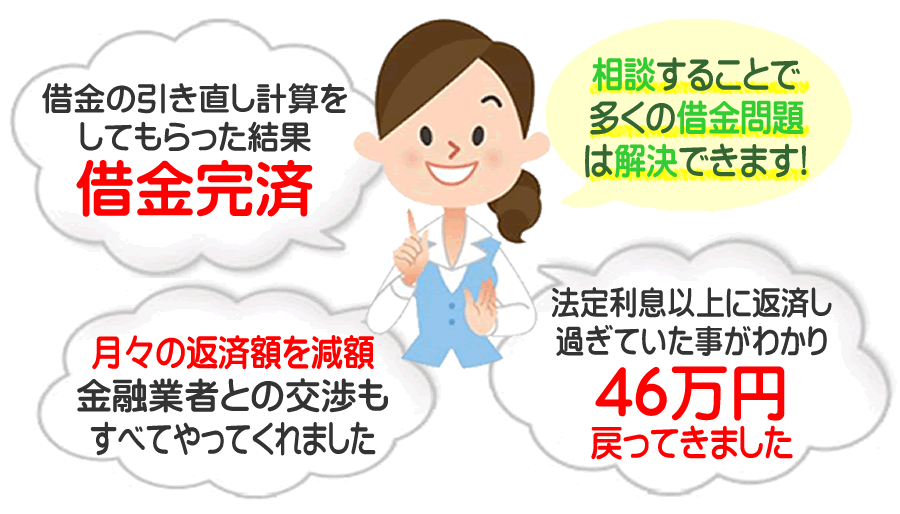

借金相談することで今の生活状況にベストな対応策を見つけられます。

債務の金額や収入状況、家族の人数や扶養状況によって適切な解決策は異なってきます。

ひとりで考え込むより、借金の悩みを相談することで解決の道筋が明確になります

「複数社から借りているから限界だ」と感じている方は赤羽でも多いですが、多重債務には対応できる手段があります

少しでも早いうちに行動に移すことが、後々の負担を抑え、生活を立て直すための大事な一歩です。

借金がいくらなのかわからない?どの会社から借りたかわからない?

いくつかの貸金業者から借り入れしていたり、借入期間が長いと、自分の借金の額がいくらあるかわからない、また、どの貸金業者から借り入れしたのかわからないというような方というのは赤羽でも少なくありません。

まずは、領収書とか取引の履歴を確認してみましょう。

領収書、取引の履歴が見当たらないときは、CIC、日本信用情報機構(JICC)や全国銀行協会(全銀協)といった信用情報機関にて情報を調べることが可能です。

自ら調査することが難しい時は弁護士や司法書士事務所の無料相談を利用してください。

借金を放置したらどうなる?(赤羽の借金相談)

借り入れを放置すると、本来の返済額に遅延損害金が上乗せされます。

もちろん、電話がかかってきたり書面で督促が続けられます。それでも返済しないでいると、一括返済するように請求されたり、裁判所に訴訟を起こすことも多いです。

最後には財産が強制的に差し押さえられます。

車や家財や不動産以外に給料も差し押さえられます。引越しをしても、債権者は債務者の戸籍も取得可能なため、踏み倒すことは難しいといえます。

そのような状況になる前に債務整理によって債務の減額をしていくことが大切になります。

借金相談のを家族に知られたくない

赤羽でも、借金相談の際に弁護士や司法書士などというような相談相手に「家族にばれたくない」という意思を伝えれば守秘義務に従って対応してくれます。

借金はどれくらいになるとヤバイ?(赤羽の借金相談)

赤羽でも、おおむね年収の1/3以上で返すのが難しくなってしまうといわれています。

とはいえ、借金の借入額が増えてくると比例して利息も増えます。100万円借り入れして1か月ですぐに返済するケースと1年ほど返済するケースでは利息額はかなり異なってきます。

どのくらいまで借り入れできるかを意識する事も必要ですが、どれくらいで返せるかということを意識するのも必要になってきます。

リボ払いの残高がなぜか減っていかない

リボ払いについても借金と同じく利息がかかるため、期間が長くなればなるほど利息が多くなって返済額も増えます。

リボ払いの毎月の返済金額が上乗せされる利息を上回っていないとリボ払いの残高は減りません。

一番良い解決手段は一括返済してしまう事ですが、一か月の返済額に上乗せして返済する繰り上げ返済を行っても、今後の借入総額を抑えられます。少しでも短期で完済することがポイントです。

ほんの少しでも借金返済額を減らしたい。利息のみを返済している感じで借金が減らない...

借金が減らない原因は赤羽でも大抵は利息です。

利息というのは完済しない限りは上乗せされ続けますが、毎月の返済額が利息の追加分と比較して多くないと借金総額は減らないですし増加し続けます。

もともとの金利がきつかったり、返済し忘れて遅延損害金が発生していたり、返済のために別の貸金業者から借入してしまっているなどといった原因が想定されます。また、リボ払いなどで月の返済額を最低返済額に設定している人も多いですが、できる限り月の返済金額を上げて債務の元金を返済していくことがポイントになります。

赤羽で、どうやっても困窮していて、毎月の返済額を多くするのが厳しいというような方は、債務整理などにて借金を減らすことを検討しましょう。

借金地獄、借金まみれで借金が返せない(赤羽の借金相談)

お金を借りると利息が発生します。月当たりの支払いのために別からお金を借りると、その分にも利息が発生します。

言い換えれば、お金を借りるということは借りた金額にプラスして返済することになるということを理解する必要があります。

利息で上乗せされた金額以上金額を返済していかないと借金総額はなくなりません。赤羽でも、がんばっても生活に余裕がなく、困窮していて、月々の返済を払えないという方については、債務整理によって債務の減額をしていくことが重要になります。

- 親の借金が発覚…どうすればいい?放置NGの理由と冷静な対処法

- リボ払いが減らないのはなぜ?残高が増え続ける仕組みと抜け出す方法

- 借金の総額がヤバすぎて返せない…もうどうしたらいいの?限界を感じるあなたへ

- 毎月ギリギリ…「何から始めればいいか分からない」あなたへ

- 2社以上から借りていると結構ヤバイです。そんな方が返済から脱出できる手続きとは?

赤羽でできる債務整理

個人再生

個人再生は借り入れを返済できない方が裁判所を利用して借金を減らす手続きです。

法人を対象とする民事再生もあるのですが、個人を対象にした小規模個人再生などを個人再生と言います。

借金を5分の1程度まで減額して、残った債務を3年から5年で返済していく再生計画案を作ります。この再生計画案が裁判所で認可されれば、減額した部分の債務は免除されます。

任意整理が利息にかぎった減額であるのに対し個人再生では債務の元本も減額になるため減額幅も大きくなります。

自己破産のように財産の処分がなされないので、自己破産は避けたいが任意整理より多く借金を減額したい方には選択肢の一つになります。

任意整理

任意整理はお金を貸している側と金利を減らすなどというような交渉で借金を減額します。

貸金業者と利息を減らすよう和解交渉を行い、法律上の上限金利以上の部分については前に支払った額も含めて引き直し計算をします。この段階で借金の返済額は大幅に減少させることが可能です。

また、残った元本分については3年くらいの分割払いで返済するように債権者と交渉を行います。

通常任意整理においての和解交渉については弁護士や司法書士が代理人として交渉します。

また、裁判所を通さずに、貸金業者と交渉するため自己破産や個人再生と比べて手続きがシンプルです。

債務整理の手続きで頻繁に使われるのが任意整理です。

過払い金請求

以前は29.2%が上限の出資法と上限が15.0%〜20.0%の利息制限法という2つの法律があって、グレーゾーン金利と呼ばれる高い利率の利息が存在する時代がありました。今では法改正により上限金利が引き下げられました。

昔の上限を超えて支払った金利については、過払い金として請求すると返還されます。過払い金は最後の返済から10年経つと時効となり過払い金請求できなくなります。

自己破産

自己破産というのは、借金の返済能力がないということを裁判所に判断してもらうことにより借金の返済義務を免除してもらう手続きになります。

裁判所が定める99万円以下の現金や20万円以下の預貯金などについては手元に残せます。また生活必需品も処分されませんが、残りの財産は処分されて債権者に分配されます。

借入については以降5〜10年ほどできなくなりますし、住所氏名が官報に載ります。家族については保証人でない限り、家族への影響があることはありません。

破産者が一定額を超える財産を所有していたり、免責不許可事由にあたる場合は管財事件として扱いますが、個人の自己破産においては破産管財人が選任されない同時廃止で行うのがふつうです。

借金の時効援用

消滅時効の援用、いわゆる時効援用は借金返済を長い間行っていない場合(一般的には5年程度)に時効を主張することにより借金をなくすことができる制度になります。

自動では適用されず、時効援用についての手続きをしなければなりません。