田村郡小野町でカードローンやキャッシングなどの借金がある方は減額できる可能性があります。

- 親の借金が発覚…どうすればいい?放置NGの理由と冷静な対処法

- リボ払いが減らないのはなぜ?残高が増え続ける仕組みと抜け出す方法

- 借金の総額がヤバすぎて返せない…もうどうしたらいいの?限界を感じるあなたへ

- 毎月ギリギリ…「何から始めればいいか分からない」あなたへ

- 2社以上から借りていると結構ヤバイです。そんな方が返済から脱出できる手続きとは?

複数の会社でカードローンとキャッシングで借りている多重債務の状態になっています。どうすればいいでしょうか

複数の金融機関からカードローンとキャッシングを利用して借りているという状況は、田村郡小野町においても典型例とされる多重債務に分類されます。

返済先が複数に分かれると、管理が煩雑になるだけでなく、金利が加速度的に増えていくリスクが高まります。

放っておくと、遅延や催告、深刻化すると差し押さえという問題につながりかねません。早めの対応が重要です。

はじめに理解しておくべきなのは、多重債務は特別なことではないということです。

統計の上でも、カードローンやキャッシングを複数社から借金し、支払いが滞る人は田村郡小野町でも珍しくありません。

それゆえに、法律で認められた救済制度があります。

まずは、借金しているすべての相手に対して「毎月の支払い総額はいくらか」「金利による支払いはどれだけか」を把握しましょう。

自分で整理できない場合は、無料の借金相談などを使えば適切な助言を受けられます。

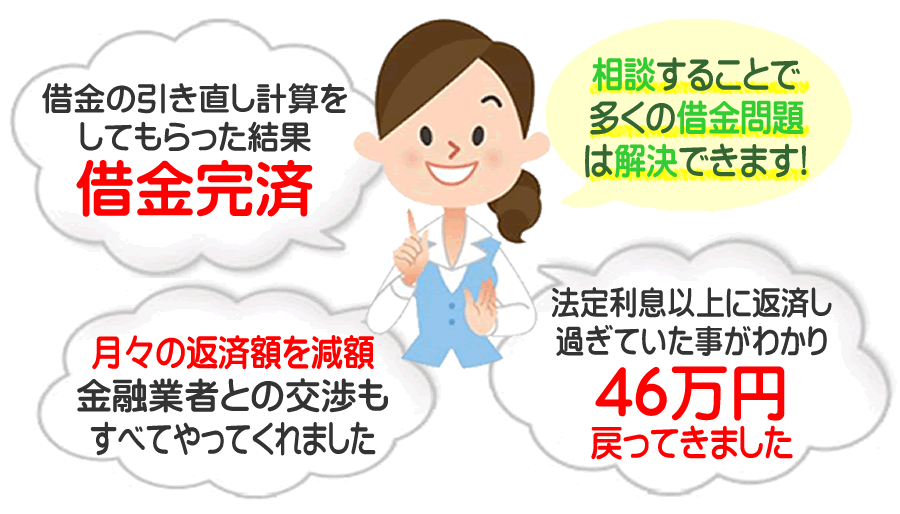

借金の相談をすることで現在の借金状況に最適な選択肢を探せます。

借入総額や所得、家庭環境や生活背景によって適切な解決策は異なってきます。

一人で不安を抱え込むより、借金の悩みを相談することで解決の道筋が明確になります

「たくさん借りてしまっているからもう無理だ」と感じる方は田村郡小野町でも少なくありませんが、多重債務には解決方法が存在します

とにかく早く動き出すことが、将来への重荷を減らし、人生を立て直す第一歩となる大事な一歩です。

借金がいくらあるかわからない?どの会社から借りたのかわからない?(田村郡小野町の借金相談)

複数の会社から借金していたり、借入している期間が長きに渡ると、すべての借入総額が何円くらいあるかわからない、どこの消費者金融にて借りたのかわからないという方は田村郡小野町でも珍しくありません。

とりあえず、領収書とか取引履歴を探してください。

領収書とか取引履歴がないときは、CIC、JICCや全国銀行協会といった信用情報機関に情報の開示を求めることが可能です。

個人で調べるのが難しいならば、弁護士や司法書士事務所の無料相談を利用してください。

借金を放置するとどうなる?

借り入れを返さないでそのままにしくおくと、本来の返済額に遅延損害金が追加されます。

当たり前のことですが、督促の電話や督促はがきなどで督促が続きます。さらに返済しないでいると、一括返済を求められたり、債権者が裁判所に訴訟を起こすことも多いです。

最終的には財産が強制的に差し押さえられることになります。

家財、不動産に限らず給料についても差し押さえられてしまいます。名前や住所を変えても、債権者は債務者の戸籍や住民票を取得可能なため、踏み倒す事は困難です。

そうなる手前で債務整理により借金の減額をしていく事が大事です。

借金相談のを家族に知られたくない(田村郡小野町の借金相談)

田村郡小野町でも、借金相談の際に弁護士や司法書士などといった相談相手に「家族にばれたくない」と伝えれば、守秘義務に従いながら対応してくれます。

借金はいくら以上になるとヤバイ?

田村郡小野町でも、一般的に年収の3分の1を超えると返すのが大変になってしまうと言われています。

借金の総額が増えてくると比例して利息も高くつきます。100万円を借りて、3か月でスグに返済するケースと1年以上かけて返済する場合では利息の総額は全然変わってきます。

どのくらいまで借入できるかについて意識することも重要でありますが、どのくらいで返済し終えるかを意識する事も大事になってきます。

リボ払いの残高がなぜか減らない

リボ払いも借金と同様に利息がつくため、時間と共に利息が増加して借金総額も増えていきます。

リボ払いの毎月の支払額が利息分を上回らないとリボ払いの残高はなくなりません。

一番良い方策は一括で返済することですが、一か月の返済額に足して支払う繰り上げ返済をすることであっても、その後の借金総額を抑えることが可能です。できるだけ短い期間で支払い終える事が大事になります。

ほんの少しでも借金返済額を減らしたい。利息だけを返済し続けているみたいで借金総額が減らないのはなぜ?

借金が減らない理由というのは田村郡小野町でもほとんどの場合は利息です。

利息というのは返済し終わらない限り上乗せされ続けますが、月当たりの返済額が利息の増加分よりも少ないと借入総額は減らないですし増加してしまいます。

元々の金利がきつかったり、返済が遅れて遅延損害金がかかっていたり、追加で別の金融機関から借りているなどというような要因が多いです。さらに、リボ払い等にて月の返済金額を最低返済額に設定している人も少なくないですが、可能な限り毎月の返済金額を増やして債務の元金を少なくしていく事がポイントになります。

田村郡小野町で、どうしても生活が困窮していて、月々の返済金額を増やすことができないという人は、債務整理などにて借金を減らすことを検討しましょう。

借金地獄、借金まみれで借金が返せない(田村郡小野町の借金相談)

お金を借りると利息が追加されます。月々の返済をするために別にお金を借りると、その分にも利息がかかります。

つまり、お金を借り入れをすると元の金額に追加して返す必要があるということを認識する必要があります。

利息分以上金額を支払わないと借金総額は増え続けます。田村郡小野町でも、がんばっても生活に困窮していて月々の返済を払えないという方は、債務整理で借金の減額を検討することが重要です。

- 親の借金が発覚…どうすればいい?放置NGの理由と冷静な対処法

- リボ払いが減らないのはなぜ?残高が増え続ける仕組みと抜け出す方法

- 借金の総額がヤバすぎて返せない…もうどうしたらいいの?限界を感じるあなたへ

- 毎月ギリギリ…「何から始めればいいか分からない」あなたへ

- 2社以上から借りていると結構ヤバイです。そんな方が返済から脱出できる手続きとは?

田村郡小野町でできる債務整理

個人再生

個人再生は借入の返済ができなくなった方が裁判所をつかって借金を減額する手続きになります。

会社などが対象の民事再生もあるのですが、個人のための小規模個人再生などのことを個人再生と言います。

債務を5分の1程度まで減らして、残った借金を3年から5年かけて返済していく再生計画案を作ります。この再生計画案が裁判所で認可されれば、減らされた部分の借金は免除されます。

任意整理が利息だけの減額であるのに対して個人再生は借金の元本も減額になるため、減額の総額も大きくなります。

自己破産と違って財産の処分が行われないので自己破産はイヤだが任意整理より多く借金を減額したい人に向いています。

任意整理

任意整理は債権者と利息をカットするなどのような交渉をして債務を減らします。

債権者と金利をなくすために和解交渉をし、利息制限法の上限金利を超える部分については以前返済した額も合算して引き直し計算を行います。ここまでで借金の返済額はかなり減少させることが可能です。

さらに、残りの元本分は3年くらいの分割で返済できるよう債権者と交渉を行います。

通常任意整理における和解交渉は弁護士や司法書士が代理人となって行います。

裁判所は通さないで貸金業者とすすめるため、自己破産や個人再生より手続きがシンプルになります。

債務整理の手続きの中で、最もよく用いられるのが任意整理の手続きです。

過払い金請求

かつては29.2%が上限の出資法と15.0%〜20.0%を上限とする利息制限法というような2つの法律があり、グレーゾーン金利といわれる利率が高い利息が設定される時期がありました。後に法改正を行って上限金利は引き下げられました。

昔の上限以上に払った金利については、過払い金請求すれば返還してもらえます。過払い金は最後の返済から10年経つと時効で請求できなくなります。

自己破産

自己破産というのは、債務の返済能力がないことを裁判所に判断してもらうことで、借金の返済義務を免除する手続きになります。

裁判所が定めている99万円以下の現金や20万円以下の預貯金などは手元に残すことができます。また、生活用品についても処分されないですが残りの財産は処分して債権者に分配されます。

借入については今後5〜10年程度できなくなりますし住所と氏名が官報に載せられます。家族については保証人でない限り、家族に影響はないです。

破産した方が一定額を超える財産を有していたり、免責不許可事由にあたる場合は管財事件となりますが、個人の自己破産については破産管財人が選任されない同時廃止で行うのがふつうです。

借金の時効援用

消滅時効の援用、いわゆる時効援用とは、借金の返済を長きに渡ってしていない場合(一般的には5年程度)、時効を主張することにより借金を消滅させる制度になります。

自動で適用されるものではないので、時効援用についての手続きを行わなければなりません。